然而,银行毕竟是当代的“恐龙”。这里的恐龙不是比尔盖茨言下的覆灭,而是说他体系的庞大与保守。这种全面的变革对银行来说无疑是一场革命。其难度之大可以想象,也预示着会有各种利益纠结下的不同路径,最终也将是不同的结果。

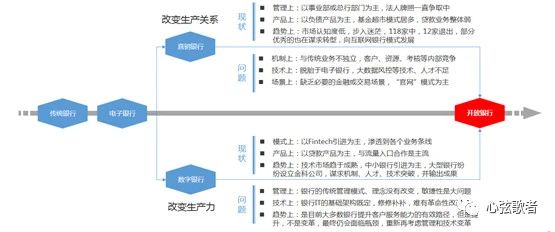

总结过去银行技术进化历程可以看出,基本沿着两条路径在发展。

一条是电子化、线上化。比如从ATM机开始,再到后来的网银、手机银行、微信银行等,再到最近一两年的大数据、云计算、生物体征识别等,也就是Fintech化,总体上说就是线下业务线上化,提高效率。

这一路线可以理解为生产力变革。不断通过提高生产力来解决既有体系的服务效率和质量,确保整体经营与时俱进,但很少触及生产关系变革。这一路径大家高度认同,推进也很有成效。因为这条路径对银行人的冲击最小,技术难度和管理变革难度对最低,变革阻力最小。

另一条路径相对激进,就是互联网化。这里的互联网化是指以互联网的思维和模式进行经营,在管理体系、技术手段等方面进行同时创新,以追求实现BAT式的成功。

这比如不少银行都推出自己的电商平台,比如善融商务、融e购、民生电商等,再到后期的各个银行都推出的APP等,最成功的还是算2015年左右的一波直销银行风。

这一路径的初衷,是想突破传统银行的思维和模式,直接向互联网模式跨越。但从国内外传统银行新设的直销银行案例来看,尽管都在不断升级探索,但真正成功的并不多。

国内118家直销银行中已有12家退出或者转型。导致这一结果的原因很多,但最重要的一条就是体制没变,也就是说,这种以生产关系为目标的变革其实没有人实现生产关系的突破(百信银行因为拿到牌照,算是相对成功的),自然也最多是“百日维新”。

布莱特·金在《银行4.0》里提到一个魔鬼版的“创新的两难”,即由于太出色而变得保守,在革命性创新出现时被淘汰。比如柯达、诺基亚等。现有银行人是传统体制和技术的代表,他们既有体制的傲慢,也有当期利益与长远利益的博弈,所以,想在这个体系内部实现革命性突破是很难的。

这也就是为什么路径一到目前都推进的很顺畅,但路径二就很少有进展。但这恰恰为传统银行的进化埋下新的隐患。

从传统银行到开放银行既然是系统化革命,那沿着技术路线深耕必然是不会径直成功的,即使从技术角度看好像很成功,但体制机制没有改变的话这种成功不可持续,或者会出现虚假繁荣。比如大行热衷于搞智能网点、无人银行等,但结果都成了噱头。

这犹如北洋水师,从技术参数看,当时位居全球第8,而日本仅处于第16位。但二者背后的“管理支撑”却是完全不一样的。大清政府因为李鸿章等洋务派的坚持,就财大气粗的搞了这个气派的舰队,指标非常好看,但管理上根本跟不上。日本虽小,但是一把手工程,倾尽全力搞海军。比如一年的购舰费用可以高达全国总预算开支的12.6%。同时,日本的海军留学生、海军学校、造船厂、造炮厂、LBS研究等方面都比大清早很多,信息收集方面,日本间谍也是满中国到处都是。所以,最终甲午海战中,日本在丰岛战役中不宣而战的以多胜少,进而在陆上击破威海卫海军基地(军种间的配合),用鱼雷艇偷袭港口击沉数量不少的北洋战舰(创新业务),大东沟以速度(军舰和炮弹发射的速度)和训练有素取胜等。北洋水师却因经费、炮弹、指挥官、战斗士气等方面的因素轰然倒下。看似悲情,实则必然。

所以,对于创新来说,不能简单的看创新本身的技术指标,要真正从管理体系等全方面的分析,而且管理体系的变革其实是重于技术指标的。

理论上说,越是大行,体制机制改革的难度越大,但财力越充足,越容易选择第一条路径的技术战略;越是小行,生存压力越大,变革的冲动越强,越有可能选择第二条路径的体制战略。

按照摩尔的鸿沟理论,越是大企业,采用连续性创新(相当于优化)的策略越稳健;越是小企业,越是要依靠非连续性创新(颠覆性创新)来跨越式发展。

所以,正常来说,大行的Fintech创新是为了不被颠覆,表现为面面俱到的技术创新;而小行的Fintech创新是为了颠覆,表现为以体制机制创新为主,并在点上的技术创新进行突破。这是两种完全不同的理念,最终也决定了不同的结果。

但从实践看,大行采用第二策略的案例确实不多,但小行却有不少在跟随第一策略。

这一是因为绝大多数小银行其实跟大行一样保守;

二是因为过去几十年小行的跟随策略走惯了,自己已经没有了研究能和主见;

三是因为当前大家对于开放银行的实践的确也在探索当中,还没有大家认可的颠覆式创新模式出现(微众、网商等一般被贴上股东禀赋的标签,并没有对其经营模式给予足够的认可)。

大行的策略尽管存在明显问题,但也是现实的选择,而且也会有稳健发展,延迟颠覆的效果,无可厚非。但小行如果选择了大行的策略,那应该说是一个严重的战略风险。

这一趋势在行业发展方向上就表现为互联网金融到金融科技的转变。2016年以前大多是讲互联网金融,可以说那是银行业的初心,看到了互联网企业在体制机制、技术能力方面优势,以客户为中心,纷纷仿效互联网,进行各方面的探索,既包括技术,也包括管理机制,也就是生产力和生产关系在互动中发展。

但经历了太多失败后,大家发现其实那些Fintech技术的引进,某种程度上可以实现在风控、效率等方面的大幅提升,在放贷款方面可以轻松的超越那些没有银行牌照的互联网公司。所以,全行业一下子释然,金融和互联网的敌我关系骤然向统一战线转变,行业不再提颠覆,不再提互联网金融,而是提Fintech,提技术升级。转瞬间,四大行与BATJ握手,大行纷纷成立自己的金融科技公司,形势一片大好。小行也被潮流裹挟着前行,但却失去了自我。

从两种策略的发展趋势看,大行Fintech化可以在一定时期内,强化传统业务地位,加剧马太效应,甚至向平台化发展。大行进化的重点放在了技术上,比如现在成立金融科技公司,其目标是通过市场化机制实现技术能力的提升,而不是银行本身管理及业务机制的创新。

从银行内部发起的技术对业务的改造多是基于线下业务线上化及操作的技术化,业务的本质并没有改变,对现有市场的冲击更多是市场份额的重新划分,很少有颠覆或者新市场的开辟。

比如平安银行的新一贷,据说对客户填写信息的速度、面部的微表情等都有技术追踪,可以敏锐的察觉欺诈行为。假设以今年以来的市场状况进行推测,如果某家大行充分的掌握了一套技术体系,可以确保风险准确把控,那么以大行的资金价格和客户基础,最终必然会形成这一细分市场的垄断化。

包商事件发生前,北京大行的个人消费,特别是个人经营性贷款的价格都在5%左右,城商行高一些,8%左右,消金公司或者其它互联网平台,会到10%以上。大行把一些资金借给其它金融机构来做同样的事情,大家的区别就是价格和风险偏好。

现在包商事件之后,大行发现同业不安全,干脆多放贷款吧。结果价格会更优惠,准入会适当调整,结果市场进一步会分化。优质客户向大行集中,其他机构进一步出现客户逆向选择。一个周期下来,可能其他这些机构大多都要退出市场的。今年上半年银行贷款超出预期,很大程度上就是几大行的个人贷款的增长。建行2018年小微贷款超过6000亿元,就是一个典型的例子。

也就是说,技术让大行的很多短板得以遮掩,竞争力空前提升,市场格局在发生变化。

小行如果采用第二战略的话,可能在某一细分市场找到生存发展的基础,如果单纯跟随大行,必然是在大行遇到瓶颈之前就已经被淘汰出局,大行以“剩”者为王的身份进行最终的变革。小行比较悲观的地方就是自己没钱、没生态。

其实战略二本身就是光脚者策略,考验的不是资源禀赋,而是最廉价的观念转变。真正颠覆式创新的希望就在这里。Capital One就是一个可以借鉴的典型例子。这方面本来就需要非连续性创新,同时市场上也没有看到成功的案例,所以不好具体讨论,可以从管理、技术和场景三个方面进行探讨。

从管理角度看,传统银行的管理机制缺乏敏捷性,对技术人员也缺乏市场化激励机制。早期的直销银行一直在争取独立的牌照,其实就是在争取独立的管理机制。从目前市场状况看,事业部制比较彻底的民生银行直销银行的表现相对是行业领先的。以此推论,传统银行如果能够以更为开放的心态,比如在自己内部孵化一个类似微众、网商或者科技公司的独立板块,给予科技、财务、人力等方面的特殊机制,甚至以联席行长的方式确保传统银行板块不对其带来制约,两位行长平起平坐。其实,小银行,没有什么不可能。

从技术角度看,在云技术体系下,一切都是钱的问题,而现在钱也不是大问题,因为成本并不十分高。以微众银行为例,在宣称自己已经建立起与国有大行比美的系统的同时,告诉大家去年的科技支出仅10亿元。对于转型中的小银行,可能并不需要如此完善的系统,可能也不需要那么多钱。与动辄多少亿的净利润相比,减少一点利润,增加一些科技投入又有何妨。摩根大通可以拿出40%的净利润投资科技维持竞争力,小银行为什么就不能孤注一掷的那更多利润来续命?

从场景来看,短期内大平台可以借道,中长期来说中小场景其实到处都是。从2017年左右开始,中小银行都热衷于跟微众、蚂蚁金服等合作分取流量,业绩也以互联网速度往上窜。这一方面给小银行以希望,同时也让小银行很悲观,自己感觉没有场景,很难翻身。但说实话,短期内这些平台尚可依赖,中长期来说他们给小银行也不会保留什么生存空间。他们自己的放贷能力在提升,大行的资金又便宜,为什么要用小银行的资金呢?所以,最终还是要跟小场景合作,但这就要求银行自己有风险把控能力。这才是技术投入的关键。

总之,社会主义革命可以在资本主义最薄弱的一环取得胜利。从开放银行的阶段性目标来看,大行走在阳关大道上,但却可能是一条遥远的路径;中小银行跟着大行走是耗不起的,如果能在羊肠小道上摸索,或许真正的成功会在小银行率先取得。

如果字段的最大可能长度超过255字节,那么长度值可能…

只能说作者太用心了,优秀

感谢详解

一般干个7-8年(即30岁左右),能做到年入40w-50w;有…

230721